La crise bancaire américaine ou risque de contagion a beaucoup retenu l'attention

Beijing, 14 mai (Xinhua) -- (Observation internationale) La crise bancaire américaine ou le risque de débordement inquiète

Ouyang Wei, journaliste de l'agence de presse Xinhua

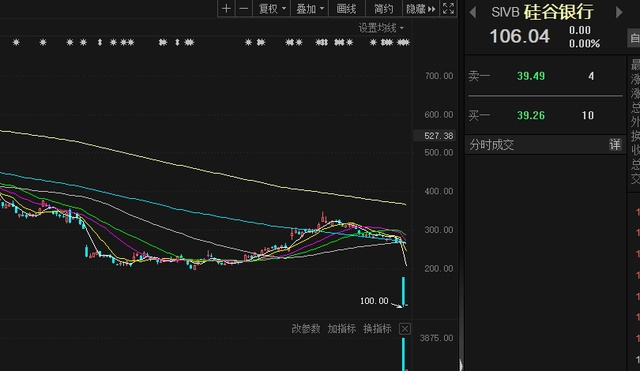

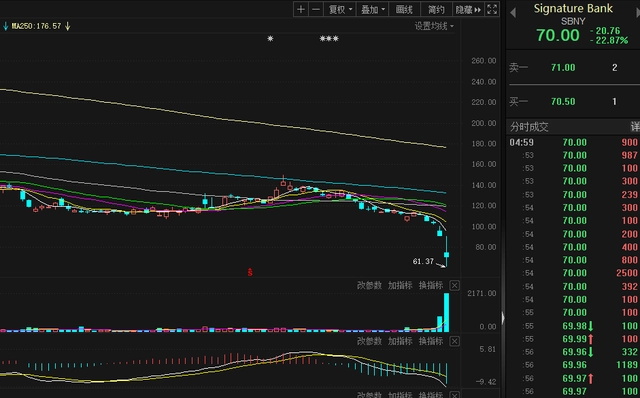

Pacific Western Banking Co., une banque régionale, a signalé une baisse significative des dépôts à la fin du premier trimestre, suscitant des inquiétudes et envoyant ses actions dans une session volatile. Depuis mars de cette année, les États-Unis ontSilicon Valley Bank, Signature Bank et First Total Bank ont fait faillite.

À l'heure actuelle, le secteur bancaire américain, en particulier les petites banques régionales, est confronté à des défis tels que la perte de dépôts, la diminution de la valeur des actifs et l'augmentation du risque des actifs non performants. De plus, le risque de défaillance du gouvernement fédéral américain a ajouté à lamalheurs bancaires.

Les experts préviennent que la crise ne s'est pas apaisée et qu'elle pourrait continuer de se propager et d'avoir un impact sur les marchés financiers, son risque de contagion étant particulièrement préoccupant.

Les dépôts des banques commerciales américaines totalisaient moins de 17,2 billions de dollars au 26 avril 2023, en baisse d'environ 600 milliards de dollars par rapport à environ 17,8 billions de dollars en décembre, selon la Réserve fédérale. Les dépôts des petites banques commerciales sont passés de 5,63 billions de dollars à 5,32 billions de dollars, soit une baisse d'environ 310 milliards de dollars.

Selon une enquête menée par Gallup en avril, 48 % des répondants ont déclaré qu'ils étaient"très"ou"quelque peu"inquiets pour la sécurité de leurs dépôts dans les banques et autres institutions financières, qui est supérieure au niveau de 2008 pendant la crise financière mondiale. Les inquiétudes concernant la sécurité des dépôts parmi les entreprises et les ménages américains ont conduit à une fuite des dépôts, sur lesquels les banques comptent le plus.

La perte de dépôts incitera les petites et moyennes banques à continuer d'augmenter l'ampleur des financements et des emprunts, augmentant ainsi le coût de la dette. Pour faire face à la perte de dépôts, de nombreuses petites et moyennes banques ont été contraintes de vendre des actifs tels que des obligations à long terme ou de s'emprunter mutuellement à des taux d'intérêt élevés ou auprès de la Réserve fédérale pour reconstituer leurs liquidités.

Notamment, les taux d'inoccupation de l'immobilier commercial aux États-Unis ont augmenté, tout comme les défauts de paiement sur les prêts. Une fois que le risque immobilier commercial se propagera, il portera un nouveau coup aux petites et moyennes banques. Une tempête se prépare sur le marché américain de l'immobilier commercial et les banques américaines sont"inondé de créances douteuses"alors que les prix de l'immobilier chutent, a déclaré Charlie Munger, vice-président de Berkshire Hathaway.

De plus, le risque que le gouvernement fédéral fasse défaut sur sa dette aggravera les difficultés bancaires. Le 19 janvier, le gouvernement fédéral a atteint sa limite légale d'endettement de 31,4 billions de dollars. À l'heure actuelle, les partis démocrate et républicain des États-Unis sur le plafond de la dette du parti s'intensifie, difficile de soulever la question du plafond de la dette pour parvenir à un accord. Un défaut du gouvernement fédéral sur une partie de sa dette ferait monter en flèche les taux d'intérêt sur les bons du Trésor, affectant le coût des prêts automobiles, des hypothèques immobilières et d'autres emprunts et exacerbant les malheurs du secteur bancaire.

Les analystes estiment que si la crise bancaire américaine continue de se développer, elle pourrait pousser les banques à resserrer le crédit, nuisant aux investissements dans les petites entreprises et au crédit à la consommation privée aux États-Unis, qui dépendent des prêts bancaires. L'enquête de la Fed montre également que la croissance du crédit bancaire a ralenti à un rythme accéléré depuis mars.

Les turbulences dans le secteur bancaire ont également mis en évidence les risques sur le marché obligataire, par lequel les entreprises ont tendance à augmenter les coûts de financement. Dans le contexte d'un taux élevé des fonds fédéraux, d'une contraction continue du secteur manufacturier et d'une augmentation significative de l'aversion au risque financier, les turbulences dans le secteur bancaire pourraient devenir la goutte d'eau pour surmonter l'économie américaine et accroître la possibilité d'une récession de l'économie américaine, ce qui a tardé à se redresser.

Les analystes affirment que la crise bancaire sapera également la domination et la crédibilité mondiales du dollar. Depuis 2007, la taille du bilan de la Fed est passée de moins de 1 milliard de dollars à plus de 8 milliards de dollars, sa structure d'actifs a radicalement changé et le véritable objectif de l'expansion de son bilan est passé du maintien de la stabilité financière à la répartition des coûts autour du monde. La tourmente bancaire actuelle est le résultat inévitable du crédit illimité en dollars de l'Amérique.